11.05.2019

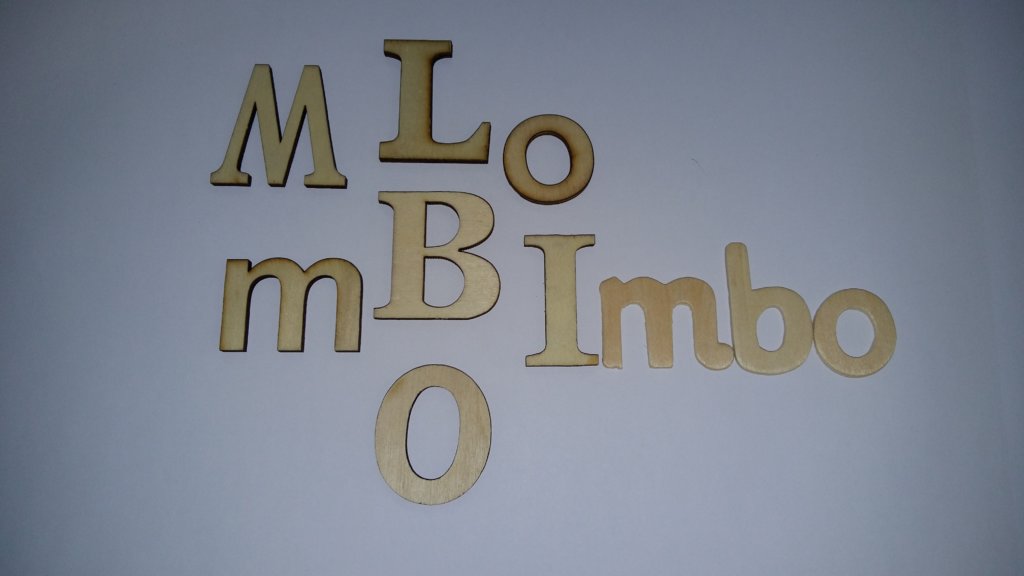

Cómo adquirir una Compañía: LBO, MBO, MBI, BIMBO

¿Qué formas de adquirir una compañía existen? ¿Cuál es la valoración del Tribunal Supremo sobre la asistencia financiera en una LBO? ¿En qué se diferencian una Management Buy-Out (MBO) de una Management Buy-In (MBI)? ¿Cómo obtener las ventajas de una MBO y una MBI a través de una transacción BIMBO?

Por

Cobo Aragoneses, José Luis

Por

Cobo Aragoneses, José Luis Cómo adquirir una Compañía: LBO, MBO, MBI, BIMBO

A continuación te dejamos un vídeo que hemos elaborado al efecto relacionado con la colaboración, por si fuera de tu interés:

Modalidades

LBO (Leveraged Buy-out)

Es una transacción en la que una compañía es adquirida a los accionistas actuales por un nuevo inversor (Un Fondo, otra Empresa, los trabajadores, los Directivos de la Empresa …). El precio de la compra, se financia con deuda. La deuda no siempre es bancaria, hay otras modalidades Solo se puede financiar (Leverage) si quien presta el dinero confía en la capacidad de la Compañía que se adquiere, en generar suficiente dinero para el pago de la deuda. Esto se suele denominar “capacidad para atender el servicio de la deuda”.

Contacto No te quedes con la duda, contacta con nosotros. Estaremos encantados de atenderte y ofrecerte soluciones.LBO y Private Equity (Capital Riesgo)

Las Gestoras y Fondos de Capital Riesgo suelen acudir a este sistema de adquisición apalancada (con endeudamiento). ¿Por qué es habitual que el Capital Riesgo acuda a este esquema?

- a) el endeudamiento les permite, con una reducida inversión y mucha deuda, adquirir de Compañías de considerable dimensión; b) aumenta la rentabilidad de sus inversiones pues con pocos recursos propios (y mucha deuda) optan a los eventuales beneficios de la suma de capital más deuda; c) las entidades financiadoras de la adquisición (con deuda) garantizan el cobro de la deuda con los activos de la empresa comprada (esta es la parte más delicada); d) la confusión de patrimonios permite que el pago de la deuda se haga por la propia compañía adquirida, y no por la Compañía adquirente. De esta forma no asume con el coste fiscal de los repartos de dividendo por la prima que hubiera necesitado para hacer frente a la deuda de la transacción, y, por último, e) la empresa que es objeto de la compraventa corre con el coste financiero, reduciendo el coste fiscal, al deducir como coste los intereses satisfechos por los préstamos y la amortización del fondo de comercio que con la fusión se pone de manifiesto.

Si te ha interesado este artículo no dudes en leer:

Valoración por Descuento de Flujos de Caja: Excel y Algoritmo de cálculo disponible

LBO y Asistencia Financiera

El gran riesgo legal de las estructuras LBO es la Asistencia Financiera. En este sentido recomendamos este artículo, donde se expica con más detalle.

La operación descrita se corresponde, en principio, con lo que en el ámbito mercantil se denominaría «compra apalancada» o «Leveraged Buy-Out» (LBO).

En relación con esta cuestión ya hay dos Sentencias del Tribunal Supremo: la STS de 12 de noviembre de 2012, y la STS de 25 de abril de 2013. Ambas resoluciones consideran que es

“una operación consistente en que una sociedad existente o creada al efecto «sociedad vehículo» o » newco» que se endeuda para adquirir el control de otra realizando una «compra apalancada» o » leverage Buy Out (LBO). Posteriormente la adquirente absorbe a “sociedad objetivo, también denominada “target, dando lugar a una integración (1) (vía fusión hacia delante) o » forward leveraged buy-out o (2) es absorbida por ella, produciéndose la fusión inversa o «reverse leveraged buy-out». El coste financiero de la adquisición termina recayendo en todo caso sobre el patrimonio de la sociedad adquirida”

LBO: El Tribunal Supremo conviene en que NO hay Asistencia Financiera

“Ambas STS planteaban la incertidumbre, de si podían entenderse prohibidas por la prohibición de asistencia financiera para la compra de acciones propias o de las emitidas por una sociedad del grupo. Pues bien, la Segunda Directiva del Consejo 77/91/CEE, de 13 de diciembre de 1976, en relación con la Directiva 2006/68/ CE, del Parlamento Europeo y del Consejo de 6 de septiembre de 2006, optó por la necesidad de eliminar estas prohibiciones para sustituirlas por garantías en protección de los accionistas y terceros. En consonancia con la misma, en nuestro ordenamiento jurídico la Ley 3/2009, de 3 de abril, de modificaciones estructurales de las sociedades mercantiles, regula la posibilidad de este tipo de fusiones con las debidas garantías en su artículo 35”

Conclusión sobre la eventual Asistencia Financiera en los LBO:

No hay asistencia financiera, en tanto que se adopten las debidas garantías

MBO (Managemente Buy-Out)

El MBO (Management Buy-out) es otra de las modalidades de adquisición de Compañías. Constituye, en definitiva, una transacción en la que los Gestores (Equipo Directivo) de la compañía, apuesta por comprarla a los actuales socios. Si es necesaria, la financiación vendrá de entidades externos, vía préstamos, bonos, u otras modalidades de financiación.

MBI (Management Buy In)

La tercera modalidad que describimos es el MBI. En realidad, es un tipo de LBO donde los compradores son gestores expertos en el sector. Y por su experiencia deciden invertir sus propios recursos financieros. El tamaño de la transacción a menudo es mucho mayor que la capacidad financiera de los Gestores. Los fondos restantes provienen de los proveedores de capital externo en forma de participación como accionistas y en forma de deuda externa (típicamente préstamos apalancados). Esto nuevamente se basa en los activos y en la evaluación de la capacidad de la compañía objetivo para generar el flujo de efectivo necesario para pagar la deuda.

Sin embargo, un MBI no siempre tiene origen en los propios gestores. Con frecuencia este proceso lo impulsa la propia Compañía. El proceso también puede ser iniciado por la propia Compañía. ¿Cuándo? Cuando la Compañía carece de sucesión. También cuando el fundador no tiene herederos que quieran seguir con ese proyecto empresarial. Otras veces es consecuencia de la necesidad de un cambio en el modelo de gestión de la empresa o cuando la empresa necesita crecer por razones estratégicas. ¿Quién gestiona este proceso de MBI? Los Bancos, entidades financieras, asesores de Corporate Finance, Gestoras y Fondos de Private Equity, Venture Capital…

BIMBO (Buy-In_Managament-Buy-Out)

Buy-In-Management-Buy-Out (BIMBO) constituye una combinación de un MBI (gestores externos) y un MBO (Directivos y Gestores que ya están en la Compañía). El modelo sigue el siguiente esquema: Los gestores externos adquieren el negocio, pero no prescinden de los Directivos que ya estaban en la Compañía. A través de un BIMBO cabe seguir con los Directivos prexistentes (MBO-manager) canalizando la transición con un Directivo externo experto en integraciones (MBI-manager), que tiene experiencia en integraciones Un BIMBO pretende aunar las ventajas de un MBI y un MBO. La estadística demuestra que los procesos de MBI suelen fracasar más que los MBO. De ahí que los BIMBO sean cada vez más habituales.

Cómo adquirir una Compañía: LBO, MBO, MBI, BIMBO: Hitos

- Diseño del Plan de Negocio, previsiones financieras y operativas

- Definir el alcance y perímetro de la transacción: qué queda fuera y cuál es el verdadero objeto de la transacción.

- Entender el contexto en el que trabajan los actuales Directivos, conflictos, ineficiencias, activos durmientes…

- Diseño de la transacción. Hay que trazar el esquema idóneo dependiendo de cada Compañía

- Due Diligence DD legal, financiera, de negocio, fiscal, laboral, medioambiental …

- Valoración de la Compañía.

- Estructura fiscal de la transacción

- Financiación de la transacción (financiación propia de los adquirentes y/o financiación ajena (Bancos, Emisión de Bonos u otros mecanismos de deuda)

- Cronograma: Los plazos siempre se incumplen y se superan … y por mucho. Pero hay que fijarlos. Paciencia

- Profesionales: La experiencia es crítica en estos procesos y en cada uno de los 9 hitos precedentes. Necesitará asesores financieros, asesores legales, y ambos coordinarán la necesidad (eventualmente) de otros. ¿Puede haber transacción sin asesores? Por supuesto que si, pero es improbable que salga adelante.